固定資産を購入すると、購入した金額そのままが「費用」となるわけではありません。

減価償却という手続きを通じて「費用」となります。

減価償却について確認しましょう。

[toc]

固定資産は減価償却費を通じて「費用」となる

例えば600万円の車を買った場合、600万円の現金の支出があります。

支出金額600万円が、支払ったその場で「費用」となるわけではありません。

車を買えば数年間は乗りますよね??

時の経過等によってその価値が減っていきます。

車であれば、タイヤが摩耗してきたり、外装が錆びてきたり。

このように時の経過などにより価値が減少していくものを「減価償却資産」と呼びます。

数年間は使うのに、支出した年に全額「費用」としてしまうのはどうでしょうと考えます。

使用可能期間で分割して「費用」としていく手続きを「減価償却」と言います。

減価償却の種類

減価償却の方法には種類があります。

定額法・定率法・生産高比例法など。

良く使うのは、「定額法」・「定率法」になるのでこちらの2つを中心に解説していきます。

「定額法」のイメージはこのようなイメージです。

定額法は、毎年同じ額が「償却費」になっていきます。

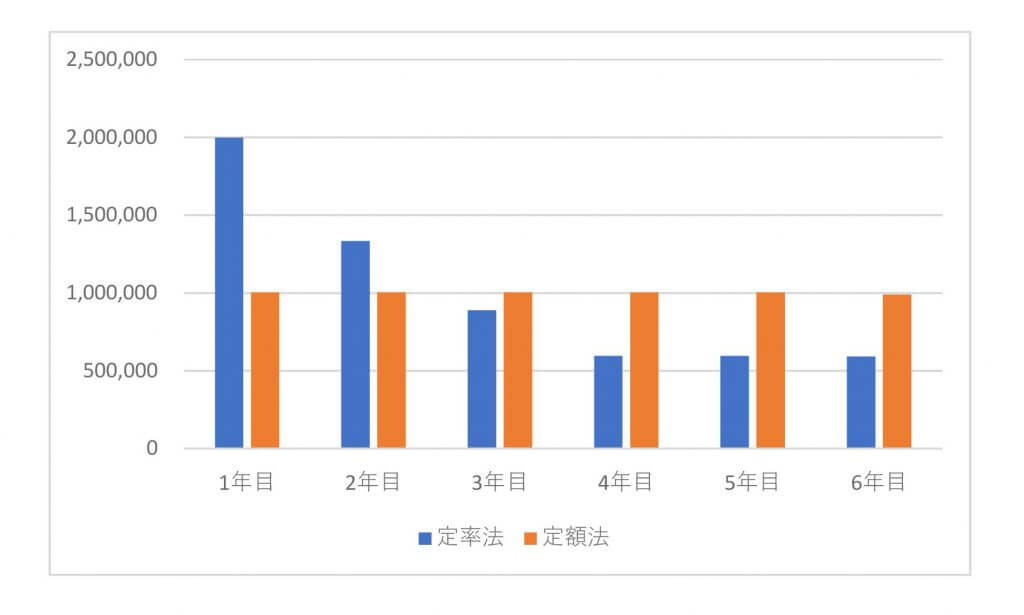

「定率法」のイメージはこのようなイメージです。

-e1501834059928-1024x642.jpg)

定率法は初期の「償却費」が多く、徐々に少なくなっていきます。

定額法

「定額法」の解説をします。

定額法の計算式は、

取得価額×定額法の償却率=減価償却費

となっています。

シンプルですね。

600万円の車の定額法による減価償却費の計算例

取得価額…6,000,000円

取得日…期首取得

定額法の償却率(6年)…0.167

減価償却費…6,000,000円×0.167=1,002,000円

600万円の車を購入すると、毎年約100万円が費用となります。

定率法

「定率法」を見ていきましょう。

上の図のように最初の償却費が大きく、徐々に償却費が少なくなっていきます。

定率法の計算式は、

未償却残高×定率法の償却率=減価償却費

となっています。

600万円の車の定率法による初年度の減価償却費の計算例

未償却残高(取得価額)…6,000,000円

取得日…期首取得

定率法の償却率(6年)…0.333

減価償却費…6,000,000円×0.333=1,998,000円

定額法と違い、最初の年での償却費が大きくなっていますね。

では、2年目・3年目ではどうでしょうか。

600万円の車の定率法による2年目の減価償却費の計算例

未償却残高…6,000,000-1,998,000=4,002,000円

取得日…期首取得

定率法の償却率(6年)…0.333

減価償却費…4,002,000円×0.333=1,332,666円

600万円の車の定率法による3年目の減価償却費の計算例

未償却残高…4,002,000-1,332,666=2,669,334円

取得日…期首取得

定率法の償却率(6年)…0.333

減価償却費…2,669,334円×0.333=888,888円

2年目ではまだ定率法の償却費の方が大きいですが、3年目では定額法の償却費の方が大きくなります。

定額法・定率法の2つ償却費を合わせたグラフがこちら。

同じ年数で見てみると、最終的には同じ額が「費用」となるのですが、定率法の方が早い段階で「費用化」されます。

建物などの高額資産を「定率法」で償却できれば、早い段階で「費用化」出来て「節税効果」が高そうですが、そうはいきません。

建物は、「定額法」のみと決められています。→償却方法の違いは後日!

期中に買うと、月数按分が必要!

事業年度が始まってから半年後に車を買った場合には、償却額が100万円とはなりません。

先ほどの定額法を例に、見てみましょう。

600万円の車の定額法による減価償却費の計算例

取得価額…6,000,000円

取得日…半年経過

定額法の償却率(6年)…0.167

減価償却費…6,000,000円×0.167×6/12=501,000円

1年間まるまる固定資産を使っていたほうが、減価償却費が多くなります。

決算時に慌てて固定資産を買って減価償却費を増やそうと思っても、使い出した時から「月数按分」されるので、大きく減価償却費を取ることができません。

固定資産を購入して減価償却費で「節税」しようと思う場合、なるべく早めに購入し使いだすようにしましょう。

耐用年数とは?

減価償却費を計算する上で、「償却率」を使用します。

「償却率」は耐用年数ごとに決まっています。

ということは、「耐用年数」を決めなければなりません。(耐用年数を決めるのは実務でも難しいところです。)

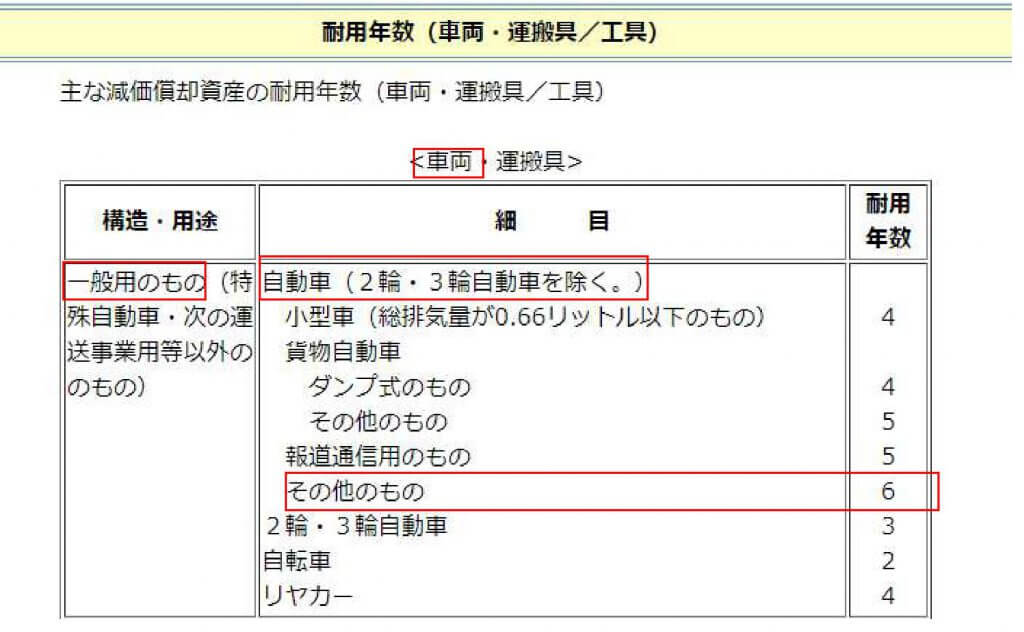

例えば、「車」の耐用年数は「6年」です。

「車」の「6年」という耐用年数は、法律で決められています。

法律で定められている耐用年数を、「法定耐用年数」と呼びます。

では、耐用年数表を見てみましょう。

耐用年数表(国税庁HPより)

耐用年数表(国税庁HPより)赤枠で囲った部分が、「車」の耐用年数になります。

法定耐用年数は、国税庁のHPからも確認することができます。

周りにあるものがどのくらいの耐用年数なのか確認してみるのも面白いですね。

償却率

償却率は、耐用年数から導き出します。

ですが、償却率も定められています。

償却率表はこちら。(財務省令の別表へ)

耐用年数を確認し、償却率を導き出し減価償却を行います。

まとめ

減価償却費についてまとめました。

固定資産を買った場合には、買った金額がそのまま「費用」となるわけではありません。

耐用年数という期間を通じて徐々に「費用化」されます。

減価償却費の構造を確認しておきましょう。